ETF Rentenversicherung vs. ETF Depot

- /

- Josephine

Das Wichtigste in Kürze

Folgende Informationen geben wir dir in diesem Beitrag:

Wann lohnt sich eine private Rentenversicherung?

Wenn die Kosten nicht höher sind als die Rendite.

Der Vorteil der Privaten ETF-Rentenversicherung

Die lebenslang garantierte Rente.

Unterschiede in der steuerlichen Belastung von ETF-Rentenversicherungen vs. ETF Depot

Hier gibt es nur in der Auszahlungsphase Unterschiede.

Unser Fazit

ETF Rentenversicherung kann zur weiteren Grundabsicherung dienen. Das ETF Depot dient dem Vermögensaufbau.

du hast dich bereits intensiver mit der privaten Altersvorsorge befasst? Erst einmal herzlichen Glückwunsch. Super, dass du dieses wichtige Thema angegangen bist. In diesem Zuge ist bei dir vielleicht die Frage aufgekommen, welche Möglichkeit (ETF Rentenversicherung oder ETF Depot mit Sparplan) für deine Altersvorsorge besser geeignet ist. Mit diesem Artikel wollen wir dir versuchen die Unterschiede und Gemeinsamkeiten zu erläutern.

Eines Vorweg

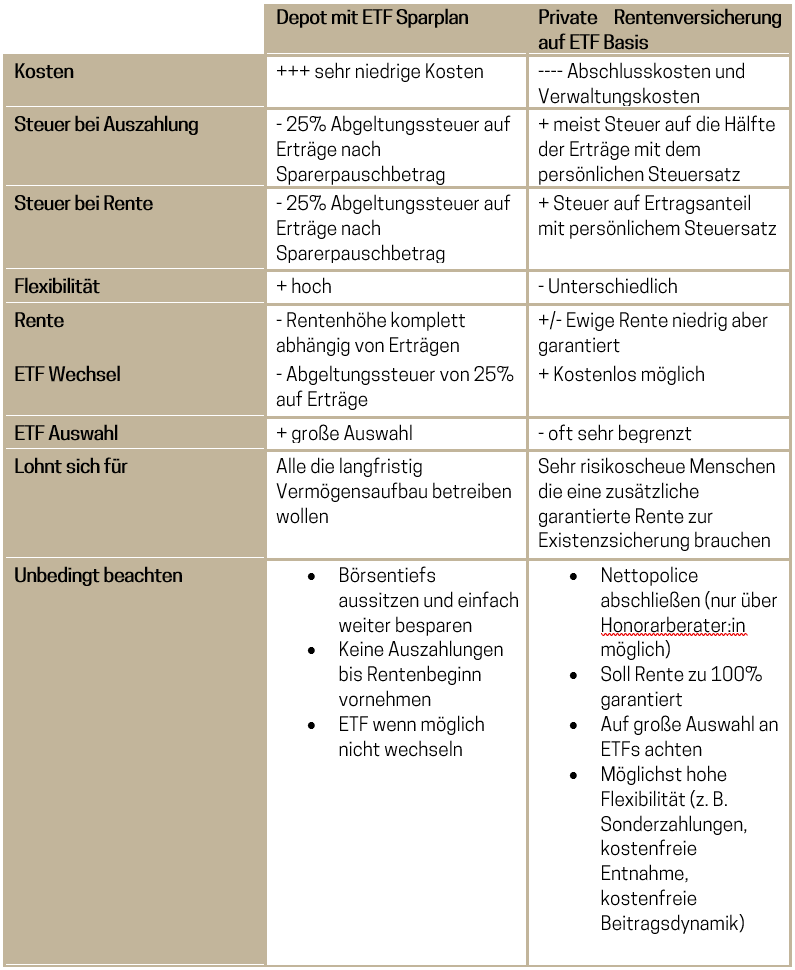

Wir wissen schon, dass das Sparen über einen ETF eine super Sache ist. Wenn es darum geht dir eine zusätzliche Rente, eine private Altersvorsorge, aufzubauen, dann hast du zwei Möglichkeiten um ETFs zu besparen. Du kannst entweder über einen Depotanbieter, den sogenannten Broker, völlig selbstständig dein Geld anlegen oder du besparst eine Rentenversicherung die auf einem ETF basiert.

Beides hat Vor- und Nachteile und es kommt (mal wieder) auf deine ganz persönliche Situation an. Nicht nur deine Risikobereitschaft spielt hier eine Rolle, sondern auch wie gut du bereits über die gesetzliche und betriebliche Altersvorsorge abgedeckt bist. Je nachdem kann es für dich Sinn machen (zusätzlich) eine private Rentenversicherung auf ETF Basis abzuschließen.

Wir wollen dir diese Möglichkeit an dieser Stelle erläutern und aufzeigen, wann diese für dich relevant sein kann.

Wann lohnt sich eine private Rentenversicherung?

Nutze eine ETF Rentenversicherung

Schliesse den Vertrag über eine Honorarberatung ab

Der Vorteil der privaten ETF-Rentenversicherung

Was ist denn nun der große Vorteil einer privaten Rentenversicherung im Vergleich zum eigenen Depot? Die Kosten sind ja schon mal höher. Was macht die Versicherung trotzdem attraktiv? Nun ja, das ist relativ einfach: die Versicherung bietet dir (gegen diese höheren Kosten) eine fixe, garantierte lebenslange Rente an.

Eine automatische Erhöhung bei den Rentenauszahlungen um die Inflation auszugleichen ist auch noch mit drin. Bei deinem ETF Sparplan bist du ganz klar von den Erträgen abhängig die dein Portfolio erwirtschaftet. Das bist du bei dem ETF der Rentenversicherung natürlich auch. Sie bietet dir aber eine garantierte Mindestrente – egal wie sich der Markt entwickelt.

Natürlich muss die Versicherung sichergehen, dass sie keine Verluste machen wird, und daher ist die garantierte Rente eher niedrig angesetzt. Nichts desto trotz: sie ist garantiert. Im Vergleich dazu, bist du bei deinem eigenen Depot in der Rentenphase stark von den Schwankungen am Kapitalmarkt abhängig. Selbst wenn du dir so viel Kapital angespart hast, dass du von den Erträgen eine ewige Rente beziehen kannst, kommt es dennoch jeden Monat darauf an, wie viel Erträge du gerade erzielst und gegebenenfalls musst du dann doch ab und an mal die Goldene Gans, dein angespartes Kapital, anzapfen.

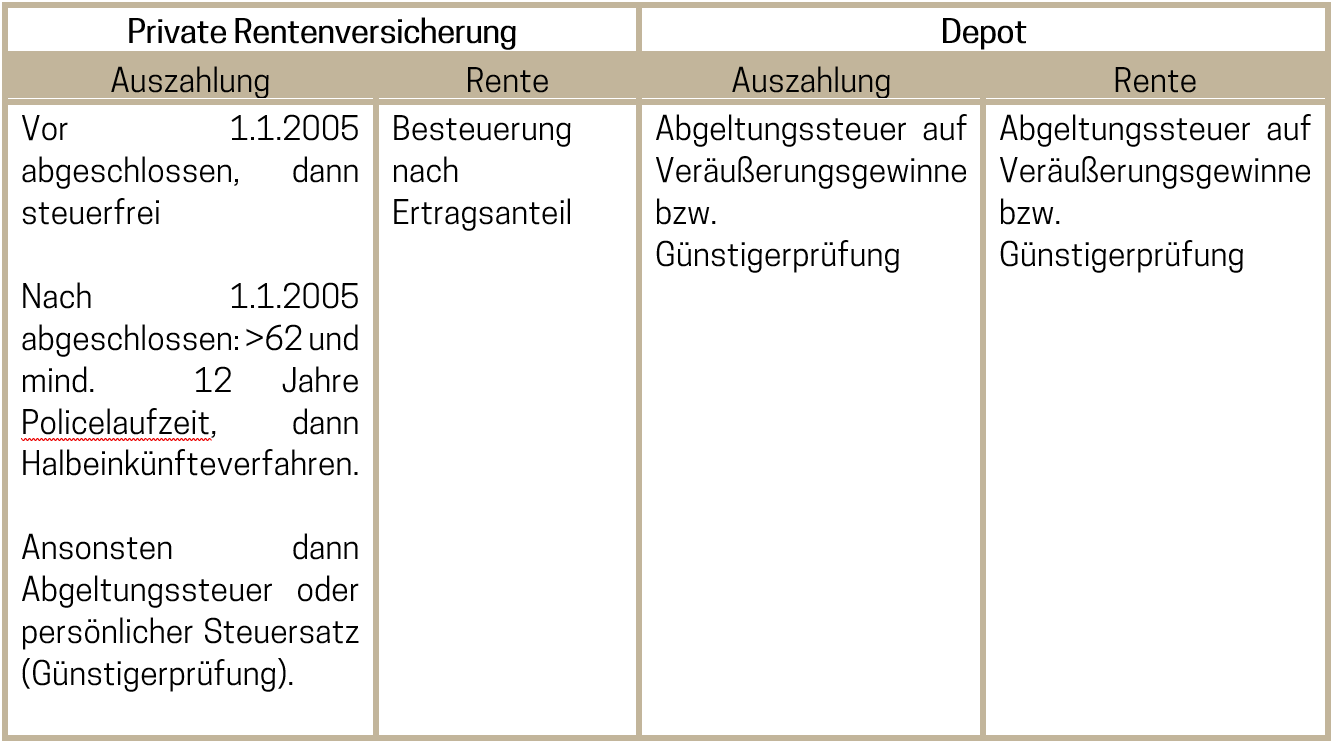

Unterschiede in der steuerlichen Belastung von ETF- Rentenversicherungen vs. ETF Depot

Ein weiterer Faktor den wir bei der Wahl zwischen dem Depot oder der Versicherung beachten müssen ist die unterschiedliche steuerliche Belastung. Einmal in der Einzahl- also Sparphase und dann in der Auszahlungs-, also Rentenphase.

In deiner Sparphase unterscheiden sich beide Produkte nicht voneinander. Beide Sparraten können nicht steuerlich geltend gemacht werden. Das geht nur bei Produkten die staatlich gefördert werden (z. B. Rürup-, Betriebsrente). Einen Unterschied gibt es aber. Möchtest du während deiner Sparphase irgendwann deinen ETF wechseln, dann kannst du das innerhalb der Versicherung kostenlos machen, bzw. bezahlst an dieser Stelle keine Abgeltungssteuer.

Sparphase

Bei deinem Depot ist das anders. Wenn du den ETF wechselst, verkaufst du in diesem Moment deine Anteile und so wird die Abgeltungssteuer (zzgl. Soli und ggf. Kirchensteuer) auf die Veräußerungsgewinne (abzügl. Sparerpauschbetrag) fällig, bevor du dann in den neuen ETF investieren kannst. Handelt es sich um einen Aktien-ETF, dessen Anteile du verkaufst, dann bezahlst du diese Steuern aber immerhin nur auf 70% deiner Gewinne.

Die Veräußerungsgewinne sind die Gewinne die du erzielst, wenn du durch Kurssteigerungen beim Verkauf mehr Geld erhältst, als du vorab beim Kauf für den ETF bezahlt hast.

Dieses Manko erachten wir aber für relativ gering. Da wir langfristig anlegen wollen, sitzen wir auch schwierige Zeiten am Kapitalmarkt einfach aus und wechseln deshalb nicht in eine andere Strategie und ändern den ETF. Im Gegenteil: wenn es mal nicht so gut läuft mit deinem Depot, dann sage dir in diesem Moment immer, wie wunderbar es gerade ist, dass du für die gleiche Sparrate viel mehr Aktienanteile bekommst als bei einem Börsenhoch. Noch dazu könntest du deinen Sparplan wechseln ohne die bisherigen Anteile zu verkaufen. Du könntest diese auch einfach liegen lassen, den Sparplan stoppen und einen neuen starten.

Auszahlungsphase

Kapitalauszug

Rentenauszahlung

Unser Fazit

Generell gilt: wer langfristig anlegen will, sein Guthaben während der Sparphase kaum, oder gar nicht umschichtet, also seine ETFs nicht wechselt, der ist mit dem eigenen Depot besser aufgestellt.

Ein weiterer Vorteil des Depots ist die extrem hohe Flexibilität. Du kannst die Sparraten beliebig oft anpassen oder aussetzen. Du kannst im Falle eines Notfalls das Geld auch auslösen und verwenden. Davon wollen wir an dieser Stelle aber deutlich abraten. Du legst das Geld für deine Altersvorsorge an. Für Notsituationen solltest du immer einen zusätzlichen Notgroschen zur Verfügung haben. Dazu erfährst du in unserem Modul „Bordercrossies – einfach investieren“ mehr.

Aber dennoch mag es besondere Situationen im Leben geben, die dann auch besondere Maßnahmen erforderlich machen. Hierfür bietet das Depot die Flexibilität.

Wir raten dir daher nur zu einer privaten Rentenversicherung auf ETF Basis, wenn du sehr risikoscheu bist und du auf jeden Fall eine garantierte ewige Rente möchtest. Die Versicherungsvariante kann außerdem dann Sinn machen, wenn deine garantierte Rente aus der 1. und 2. Säule so gering ist, dass du nicht einmal dein Existenzminimum sichern kannst. Sie dient dir dann als zusätzliche Grundabsicherung.

In diesen Fällen ist es also ratsam eine:n Honorarberater:in aufzusuchen (wir können dir sehr gerne jemanden empfehlen) und gegebenenfalls deine Sparrate aufzuteilen. Vielleicht macht es für dich auch Sinn eine Versicherung abzuschließen und gleichzeitig ein eigenes Depot zu erstellen.

Teile diesen Beitrag:

Das könnte dich auch interessieren

Anleihen-ETFs und warum sie derzeit nicht zu empfehlen sind

Beim Investieren am Aktienmarkt galten Anleihen / Anleihen-ETFs bislang als risikoarmer Baustein, den man für mehr Sicherheit ins eigene Portfolio aufnehmen konnte. Warum wir sie derzeit nicht empfehlen? Das verraten wir dir in diesem Artikel.

Die Besteuerung deiner Rente in Deutschland

Deutschland hat eines der kompliziertesten Steuersysteme der Welt. Dass du eine Rente aus der Schweiz erhältst und es einen Unterschied gibt zwischen Obligatorium und Überobligatorium, macht die Sache nicht einfacher. Wir verschaffen dir den Durchblick.

ETF Rentenversicherung vs. ETF Depot

Was eignet sich besser für deine private Altersvorsorge? Wir erläutern dir die Unterschiede und zeigen dir, wann welche Variante Sinn macht.

HAST DU NOCH FRAGEN?

Ist noch etwas unklar? Dann kontaktiere uns gerne per E-Mail.

Du erreichst uns unter: info@bordercrossies.de.

Wir freuen uns auf deine Nachricht!